こんにちは。早速ですが皆さんは手元に1000万円があって投資に回すとき、

1,複数年に分けて分割投資

2,すべてまとめて一括投資

のどちらを選びますか?

「う~ん、仮に今の株価が天井だった場合に怖いから分割投資かな~」

「投資においては分割で買うことによってリスクが分散されるから分散投資かな」

と思うでしょうか。

果たしてその感覚、本当にあっていると自信が持てますか?

ということで、今回はドルコスト平均法と一括投資のどちらがお得なのかという内容について、シミュレーションを用いて考察してみました。

1,ドルコスト平均法とは?

ドルコスト平均法とは「定期的に同じ額だけ同じ資産を購入し、平均購入単価の引下げを期待する投資手法のこと」です。

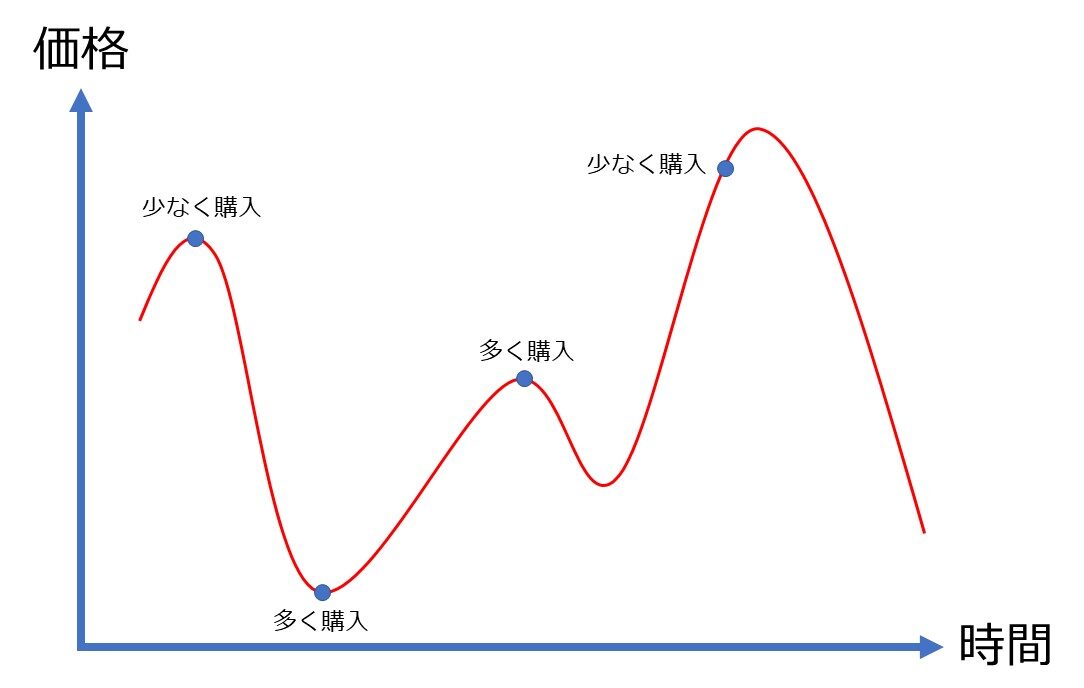

図にするとこんな感じです。

資産価格が高値で推移しているときは、少なく購入し価格が安い時には多く購入することで平均取得単価を下げるのが狙いということです。

たしかに、

・価格が高いときには多く買いたくはない

・価格が安いときには多く買いたい

という人間の感覚からするとまともに感じますね。

対して、一括投資とは、読んで字のごとく有り金すべてを使って一括で資産を購入することです。

しかし、もし買ったタイミングが天井だとしたら・・・

うーん、想像しただけで恐ろしいですね!!

では、その感覚が正しいのか、さっそくシミュレーションで確認してみましょう!

2,シミュレーションで確認してみる!

(1)シミュレーション条件

今回のシミュレーションは、以下のような条件としました。

【条件】

・ 資 金 : 1000万円

・積 立 期 間 : 20年

・平 均 年 利 : 7%

・暴落した際の下落率 : 50%

・積立期間中の暴落回数 : 1回

・投資の利益は再投資する

また、分割投資の場合は「積立開始してから何年目で暴落するか」によって最終的な成績が変わるため、今回は暴落が発生する年が積立開始から「1年目から20年目」までのすべてのグラフを書いてみました。

(2)シミュレーション結果

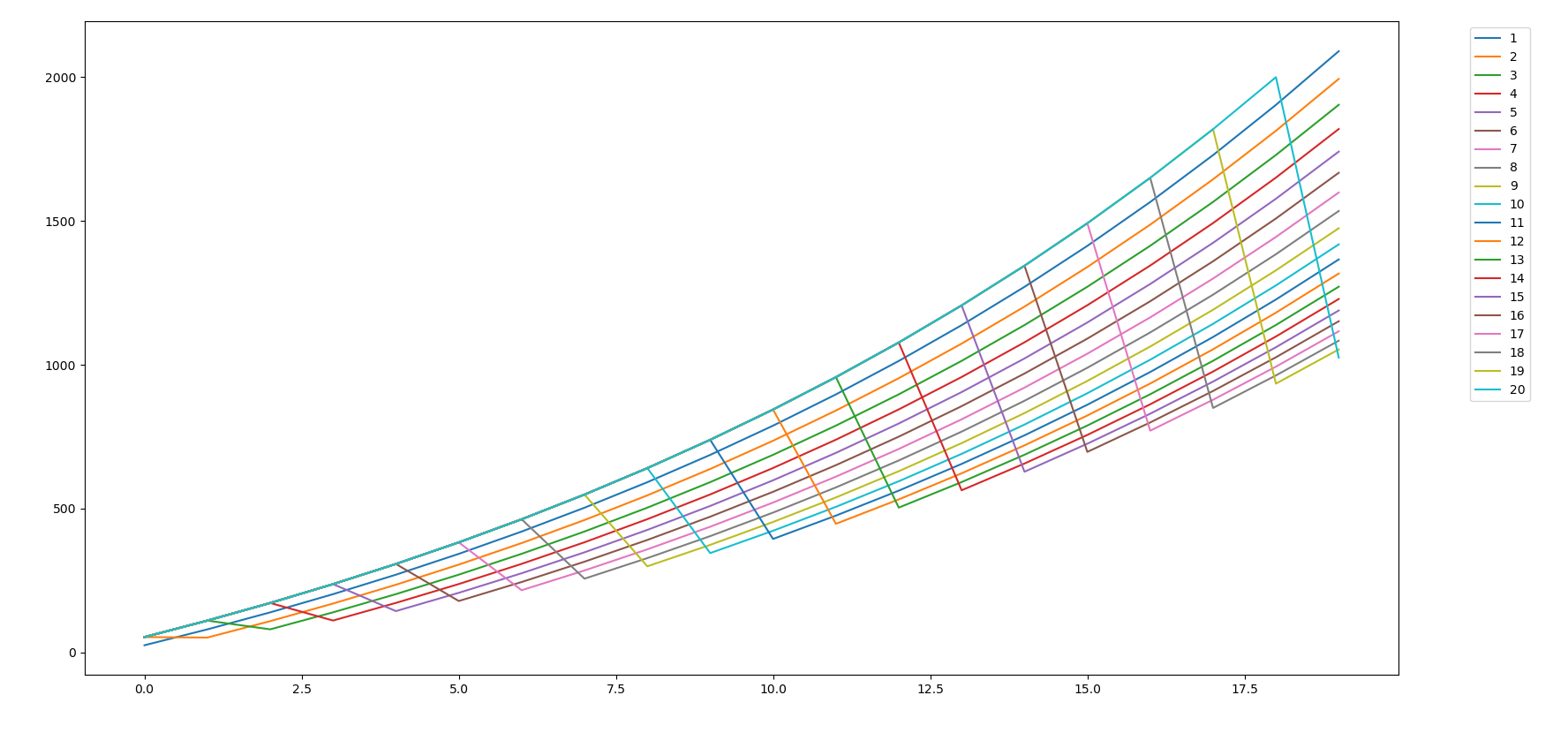

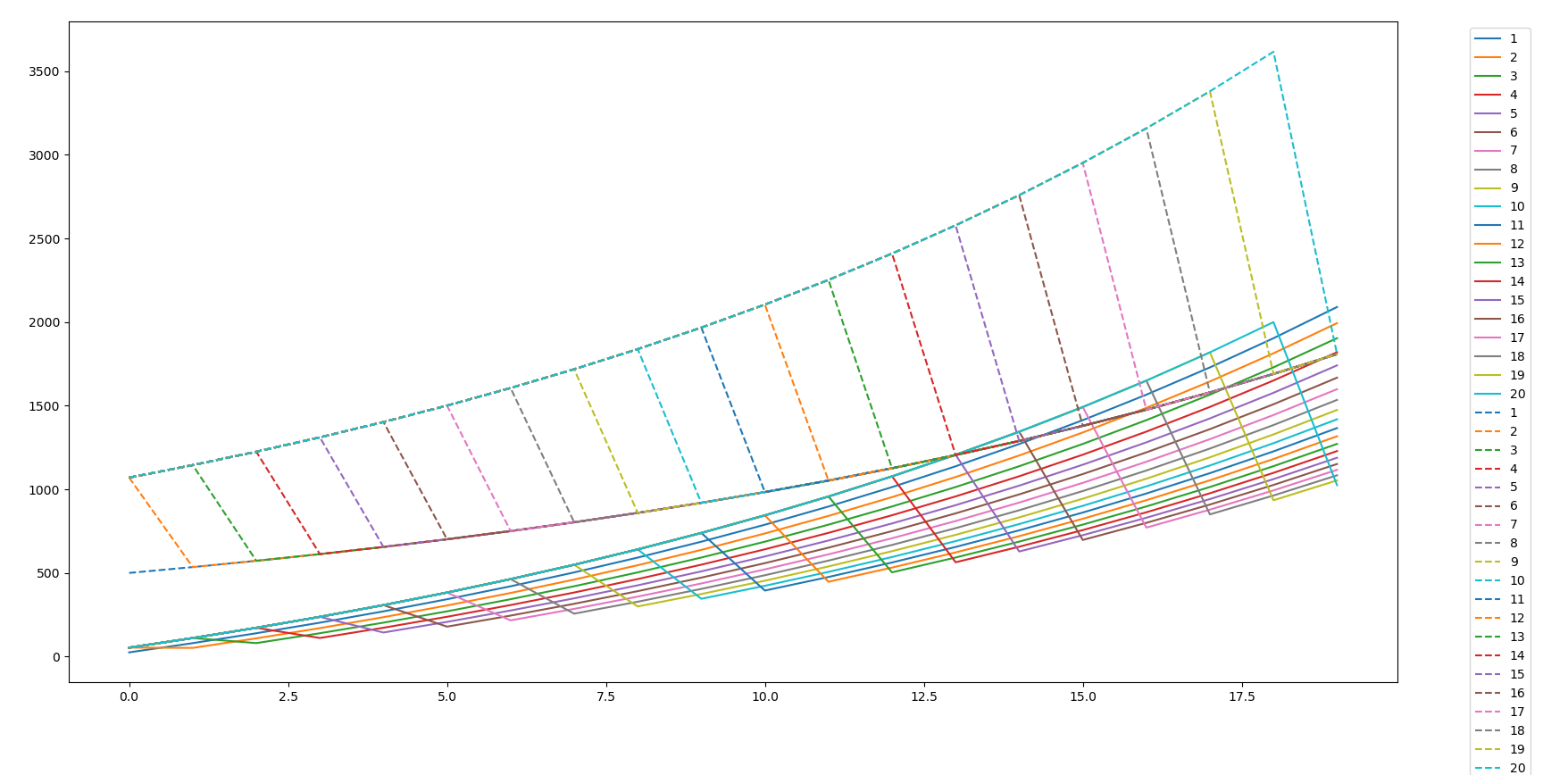

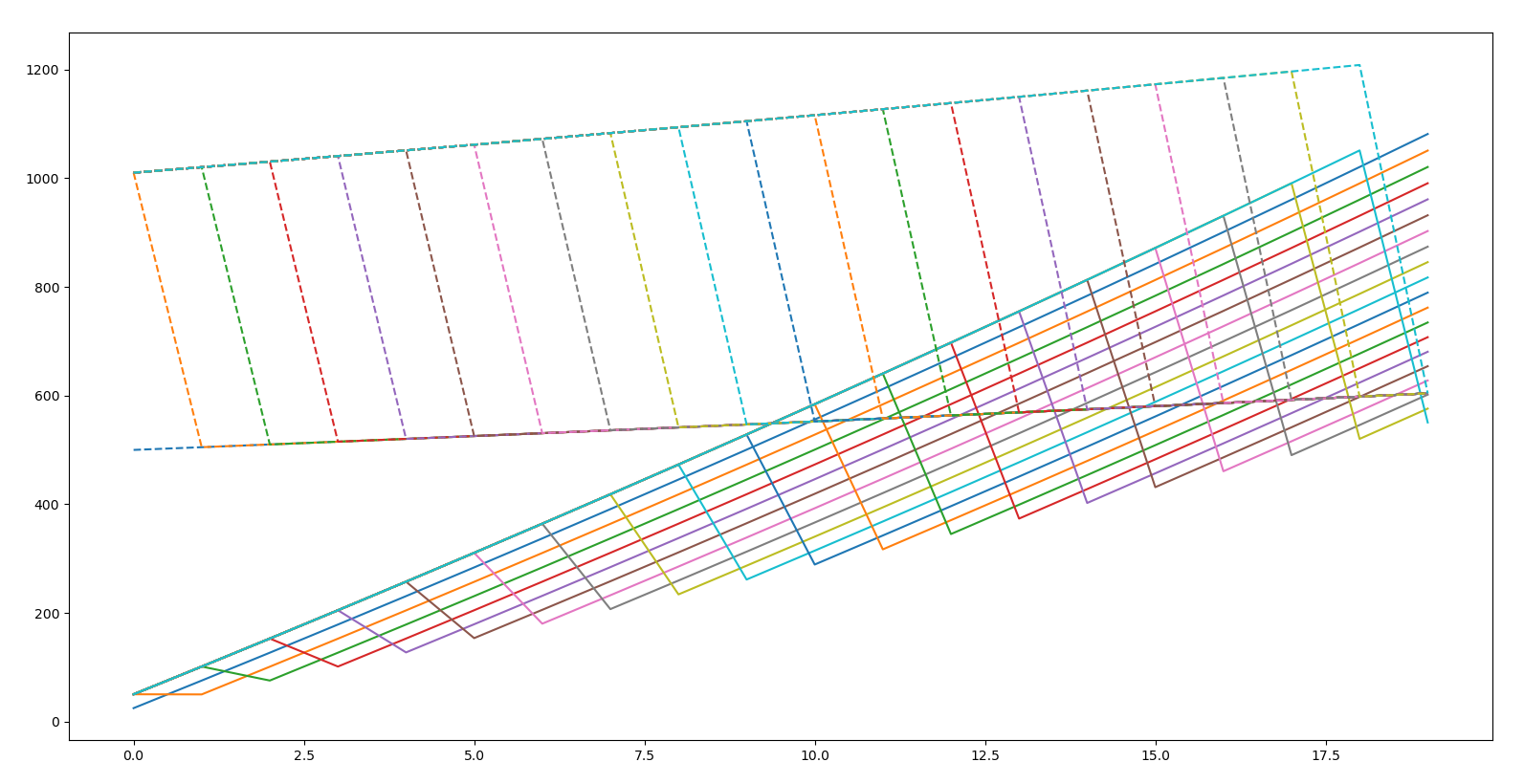

では、まず初めにドルコスト平均法を使って分割投資した場合のグラフを見てみましょう。

【ドルコスト平均法】

右端に凡例を表示していますが、積立開始した初年度に暴落した場合の成績が一番よく、積立後半に暴落が起こるほどリターンが減少する結果となっています。

積立後半になればなるほど投資金額が増えていくため、より多く利益をえぐられるということですね!

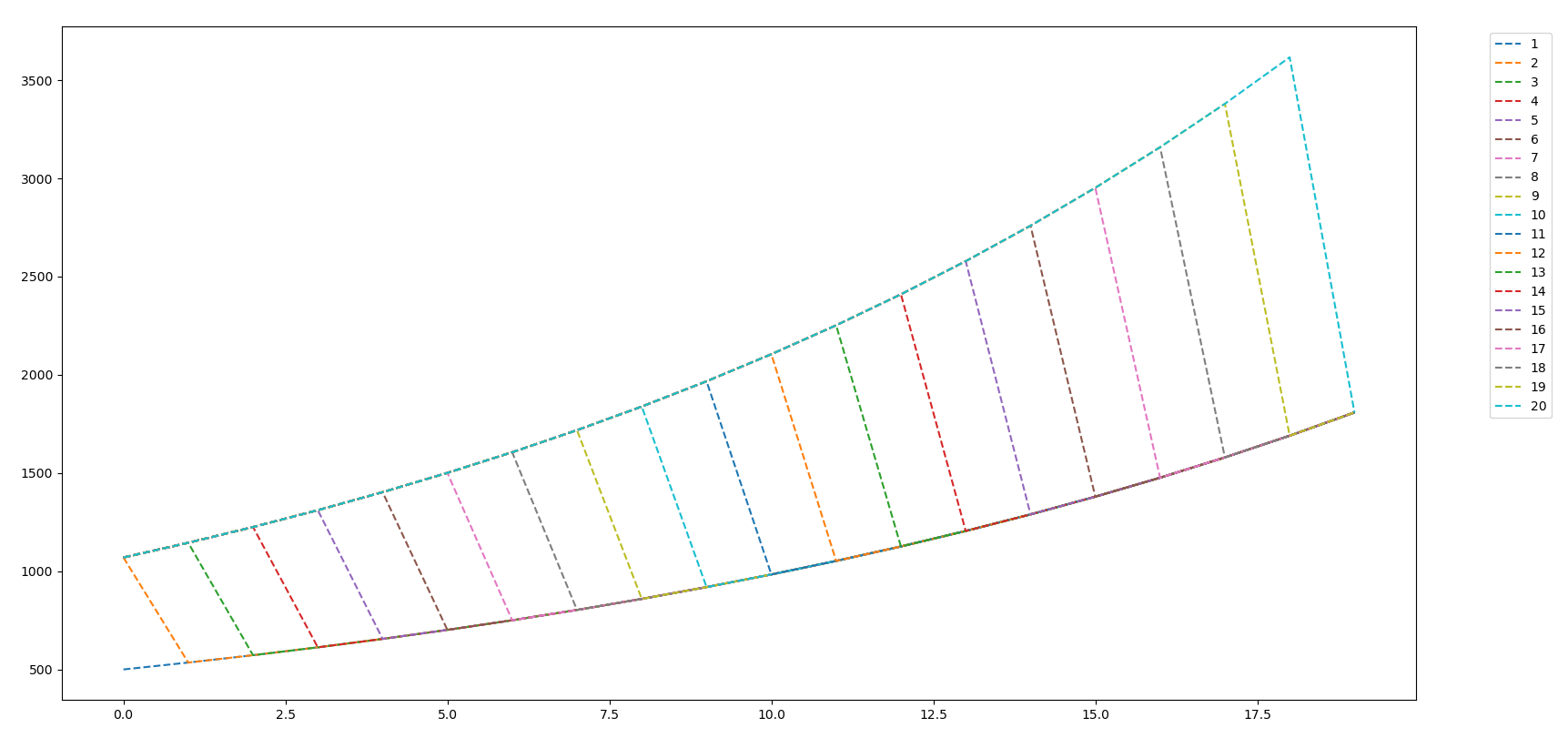

では次に、一括投資した場合のシミュレーション結果を見てみましょう。

【一括投資】

少々分かりづらいですが、実は一括投資の場合はいつ暴落が発生しても最終的なリターンに変化はないのです。すべてのグラフが最終的には下の方で重なっていますよね。

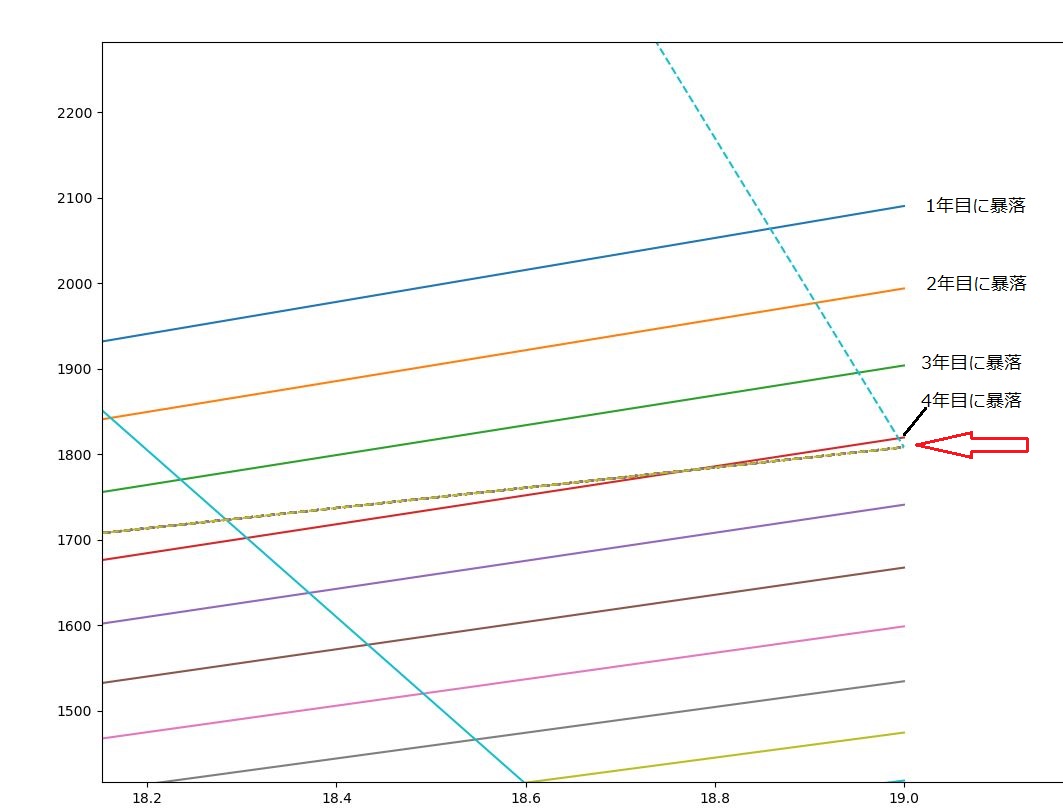

では、これらのグラフを重ねてみましょう!

【ドルコスト平均法 + 一括投資】

これまた見えにくくて申し訳ございません。気になる後半の部分を拡大すると以下のようになっています。

赤い矢印のところが一括投資の成績になりますが、今回の条件の元では結果として、

ドルコスト平均法で買い付ける場合は、1~4年目の間に暴落が起これば一括投資に勝つが、それ以降に発生すると一括投資に負ける

ということがわかります。

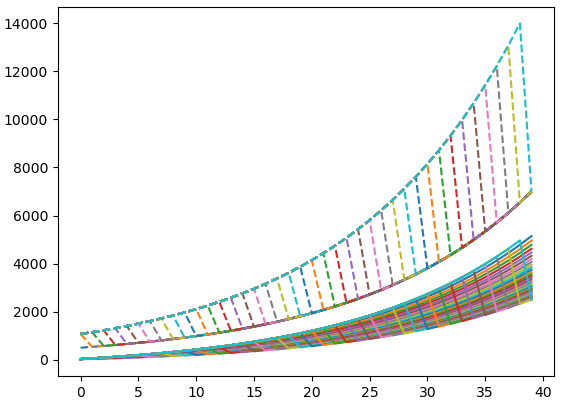

ちなみに、積立期間がさらに長くなるともっと差が顕著になります。

例えば積立期間を20年から40年にすると、、、

もはや、ドルコスト平均法が勝ることがなくなります。

つまり、一見合理的に見えるドルコスト平均法ですがこんな罠があるわけですね。

「いやいや、でも積立期間中に2回暴落が発生した場合はどうなるの?」

なんて人もいるかもしれません。そんな方のためにこちらもシミュレーションをしてみました。

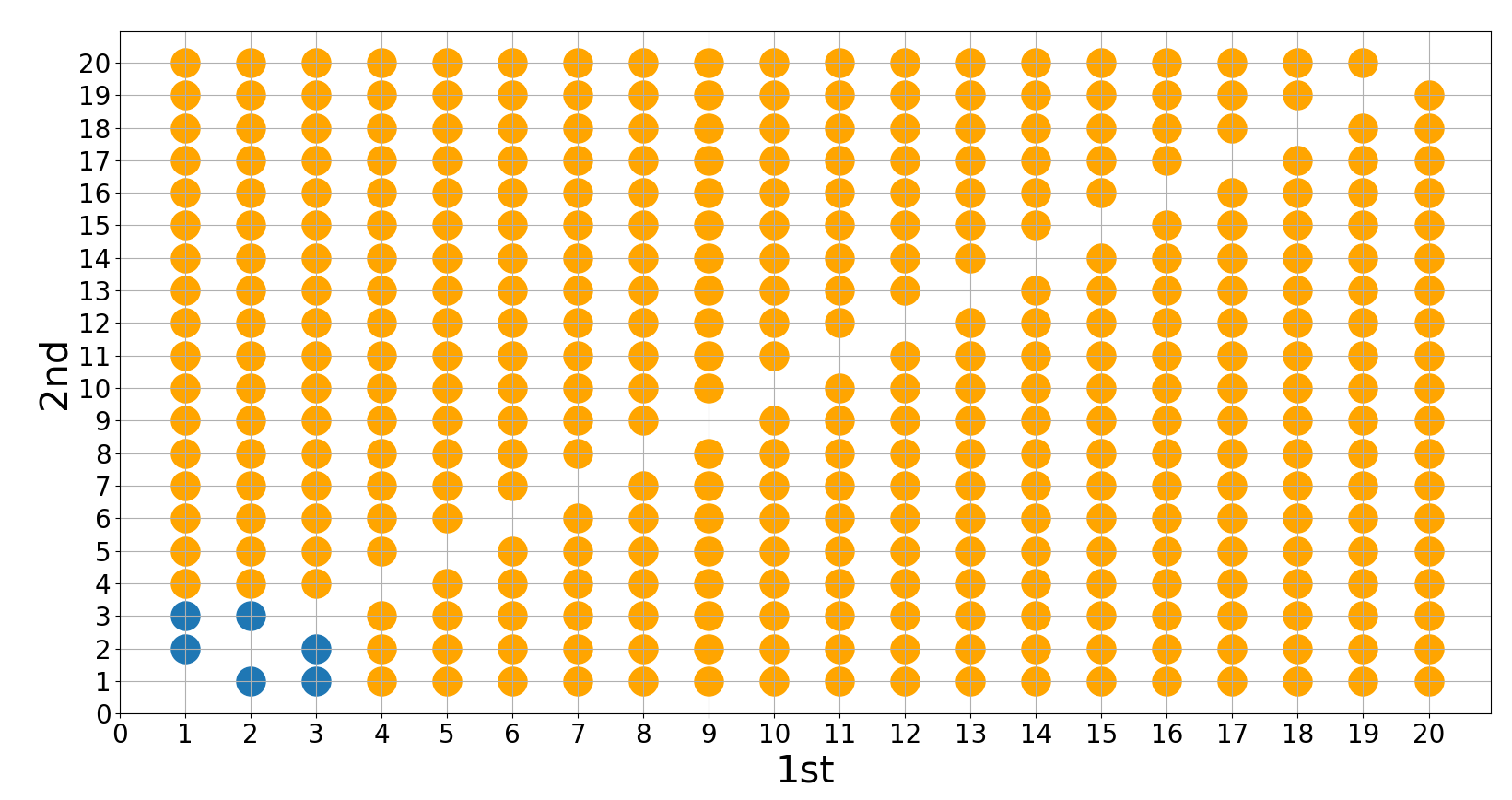

以下のグラフは、横軸が1回目に暴落が発生した年、横軸が2回目に暴落が発生した年を表しています。

例えば、1回目の暴落が3年目に発生、2回目の暴落が5年目に発生した場合、

「横軸2,縦軸5」の交点を見ればよいわけです。

そして、その結果、ドルコスト平均法の成績が良い場合には●、一括投資の成績が良い場合には●を表示しています。

(同じ数字同士が重なる箇所については、暴落が1度しか発生していない場合と同様になるので、今回は空白にしています。しかし、先ほど説明した通り4年目まではドルコスト平均法、それ以降は一括投資が勝るという結果は変わりません。)

【2回暴落が発生した場合の成績】

見事なくらいにほぼオレンジ一色になっていますね!オセロなら勝ち目はなさそうです。

つまり、今回の条件下では

暴落が2回発生した場合であっても、多くの場合において一括投資の方が強い

ということが言えそうですね。

ちなみに、50%級の暴落が2回発生した場合でも一括投資の最終的なリターンは約+80.83%程でした。(暴落が1回しか発生しない場合と同様に、一括投資はいつ暴落が発生しても最終的なリターンはすべて同じになります)

(3)なぜこのようなことが発生するのか

皆さんお気づきだと思いますが、投資の最終的なパフォーマンスを最大化するということは、

「資金×時間」を最大化する

ことにほかなりません。

ドルコスト平均法の場合、この「資金」の部分を犠牲にする代わりに暴落が発生した場合であってもあまりダメージを受けないようにしていると言えます。(投資していない部分の資金は寝たままになっているから増えない)

しかし、今回のような条件下では先ほどの例でみていただいた通り、リスクを取らなさ過ぎて逆にリターンが減っています。

しかし、今回の条件もそこまで適当な値ではありません。

S&P500の過去30年の平均年利は+9.3%もあるそうです。このことを考えるとむしろ平均年利7%と厳しめの条件でシミュレーションしてもこのような結果となります。

(4)どういった場合にドルコスト平均法が勝つのか

では、いったいどういった場合にドルコスト平均法が勝つのでしょうか。

それは、

平均リターンが少なく暴落が大きい場合

です。

例えば、平均年利が1%で暴落したときは50%程度下落する資産があった場合は以下のようになります。

19年目もしくは20年目に暴落が発生する場合を除いて、ドルコスト平均法の方がパフォーマンスが良いことがわかります。

つまり、一括投資がすべての資産において優れているとも言えないということもわかります。

ただし、現在のパフォーマンスが今後とも続く前提に立つと、ドルコスト平均法ではリスクを取らなさ過ぎているためリターンも思うように伸びません。

3,まとめ

では、最後にまとめです。

今回はシミュレーションを通してドルコスト平均法と一括投資のリターンについて確認していきました。

最終的なまとめとしては、

今後とも現在の水準で利率が推移すると仮定するなら、

一括投資の方が遥かに優れている

と言えます。ドルコスト平均法ではリスクを取らなさ過ぎてもったいないということですね。これは意外だと感じた方も多いのではないでしょうか。

このような話をすると、

「え、積立っていいって聞くけど実際はやらないほうがいいの?」

と思う方もいらっしゃるかと思います。

しかし、今回記事にしたのは積立ではなく「ドルコスト平均法での積立」になります。これらは目的が異なっています!

【ドルコスト平均法】

手元に投資資金を持っている状態で、平均取得単価を下げることを目的に分割して投資する手法

【積立投資】

手元に投資資金がないので、給料日などで給料が入った段階で投資する手法。(実質、毎月一括投資を行っているということ)

つまり給料が入った段階で投資をすることで「資金×時間」を最大化できるというわけです。あくまでも目的はそれであって「平均取得単価を下げること」ではありません。

また、今回の記事は「今後とも価値が上昇する資産である」という前提のもとでお話をしており、今後もそうなるとは限らないため注意しましょう。どこまでいっても、投資は自己判断でお願いいたします!

ということで、今回はこの辺で失礼します。また別の記事でお会いしましょう~!

※免責事項※

当サイトにおける記事内容は一般的に入手可能な情報に基づいて管理人が解釈した上で作成しています。よって、記事内で発信していることは全て個人的な見解であり『株式およびそれに準ずる金融商品、資産など』の購入、売却等、投資を勧誘するものではありません。

また、それらの内容について当サイトがいかなる保証を行うものでもありません。

そのため本記事に基づいて投資を行い損失が発生した場合にも当サイトは一切の責任を負いません。

投資に関する決定は、皆様自身のご判断において行われるようお願いいたします。

本記事を気に入っていただけたらブックマークお願いします!また、ツイッターもやってるのでフォローよろしくお願いいたします!

Twitter : makoto(@Makoto_beginner)

また、記事中で不明なことや間違い等ありましたら以下のコメント欄からコメントいただけると幸いです。

皆様のコメントをもとにどこよりもわかりやすいブログを目指していきます。