前回の記事の続きになるので読んでいない方はぜひ!

0、前回の記事のまとめ

こんにちは!makoto(@Makoto_beginner)です。前回の記事では、「現物」と「無期限先物」の価格乖離を抑えるための「資金調達」という仕組みについて学んだ。

シリーズ最後となる今回は、その資金調達の仕組みによる手数料を安定して美味しくもらうことで年利10%の運用パフォーマンスを目指すことができる「フルヘッジ戦略」について解説する。

1、ヘッジとは何か?

そもそも「ヘッジ」とはなんだろうか。

ヘッジは直訳すると「避ける」という意味があり、ファイナンスの世界では「為替変動リスクを避ける」ことを一般的にヘッジと呼ぶ。

例えば、手元に1BTCを持っており現在の価格が500万円だとする。

ビットコインは値動きの激しい資産であるため将来1BTC=100万円になってもおかしくはない。そうなった場合、実質400万円の損をする。つまり、1BTCを持っているだけで常に為替変動リスクにさらされているわけである。

こういったとき、どうにかビットコインの価格が変動しても現在の価値を維持する方法がないだろうか。

実はヘッジを行えばこう行ったことが可能になる。

次に、その方法について説明する。

2、仮想通貨のヘッジ方法

今回はビットコインを例に挙げて説明する。

先ほどと同じように手元に1BTC(価格は500万円とする)を所有しているとする。しかし、今後1BTCが100万円になったら実質400万円損をしてしまう。それが嫌なのでなんとかこの価格を維持する方法がないだろうか。

実は、

現物と同じ量のショートポジションを取れば良い

のだ。

これだけでは良くわからないので図を交えて説明する。

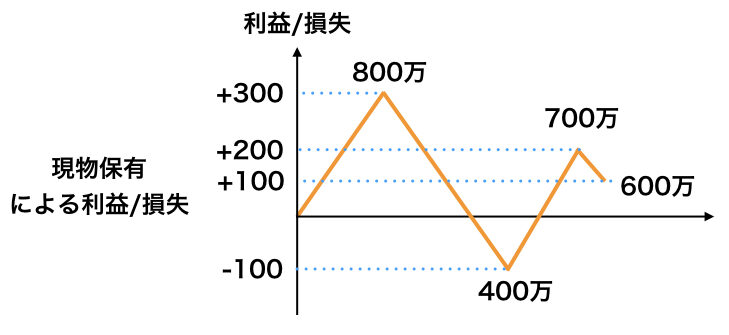

今回は、ビットコインの価格が500万円→800万円→400万円→700万円→600万円と推移した場合を考える。

まずは、現物を保有しているだけの時は以下のような損益推移となる。

1BTC=800万円になったら300万円の含み益、1BTC=400万円になったら100万円の含み損、1BTC=700万円になったら200万円の含み益、1BTC=600万円になったら100万円の含み益となる。

至って当たり前だが、現物を持っているだけで為替変動リスクにさらされていることがわかる。

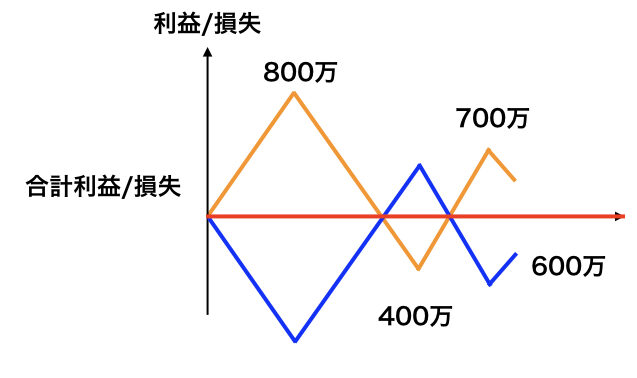

しかし、この現物を持った状態で同じ量のショートポジションを取ったらどうなるだろうか。

ショートポジションはロングポジションとは逆でビットコイン価格が高騰すれば損をし、価格が下落すれば利益を得ることができるポジションである。

つまり、ショートポジションの損益推移は以下のようになる。

1BTC=800万円になったら300万円の含み損、1BTC=400万円になったら100万円の含み益、1BTC=700万円になったら200万円の含み損、1BTC=600万円になったら100万円の含み損となる。

そう、つまり現物の損益推移と逆の推移を描くのだ。

ということは、この人の現物保有による損益とショートポジションによる損益を合計すると以下のようになる。

「現物保有による損益」と「ショートポジションによる損益」が綺麗に打ち消し合っている。

つまり、ビットコインの価格がいくらになろうとも現物保有の損益とショートポジション保有による損益が相殺して常に0になるため、この方法で仮想通貨のフルヘッジが可能なのである。

3、損益ゼロなので儲けもゼロ?違います!

ここまでで、仮想通貨のフルヘッジについて理解できたと思うが「これが戦略?」と思われた方もいると思う。

何故ならば、ヘッジをすれば「常に損益がゼロ」になり儲けることができないからだ。

しかし、今一度思い出してほしい。仮想通貨の無期限先物には「資金調達」の仕組みがある。しかも、これはショートポジションを持っている場合に受け取りやすいということを。

つまり「フルヘッジをするにはショートポジション」を取る必要があるがこのショートポジションを取っていることで勝手に手数料が振り込まれてくるわけだ。

つまり、実質フルヘッジをすればファンディングレート分の手数料を勝手にもらうことができる。

前回の記事で紹介した海外の仮想通貨取引所であるbybitでは、昨年度1年間のファンディグレートは合計して12%だった。つまり、昨年1年間フルヘッジをしていれば年利12%で運用できたことになる。

なんとも美味しい話ではないだろうか。

4、フルヘッジ戦略のメリット・デメリット

では、次に本戦略のメリット・デメリットを解説していく。

まず、このフルヘッジ戦略のメリットは何より

1、ほぼ確実に手数料収入を得ることができる

ことにある。銀行では金利が高いところでも、せいぜい年利0. 02%程度ではなかろうか。それを考えると、その500倍もの金利を安定して得ることができるなら相当美味しい話ではないだろうか。

しかし、そんな戦略にもデメリットが存在する。

1、手数料がマイナスになると損をする可能性がある

2、仮想通貨取引所破綻やハッキング被害による資金消失リスク

3、仮想通貨の価格が上昇しても利益は得られない

詳しく見ていく。

まず1についてだが、基本的には手数料はプラスの場合が多いためフルヘッジしていれば手数料をもらえる場合が多いものの、今後もずっとプラスの手数料で推移するとは限らない。そうなった場合、損をする可能性はもちろんある。

(2021/05/24追記)現在、仮想通貨市場の暴落が発生しており、ビットコインも高値から半額程度になっています。こう言った状況だとショートポジションが増えることでファンディングレートがマイナスになりやすくなるため、注意しましょう!

次に2についてだが、ショートポジションを取っている仮想通貨取引所が破綻したりハッキング被害にあってしまった場合、すべての資金を失う可能性がある。対策としては、セキュリティ対策が万全の取引所を使用するに限る。

これら2つは可能性としては低いものの、もし発生した場合の対応は常に考えておく必要がある。

最後に3についてだが、フルヘッジ戦略は「対象となる仮想通貨の価格が下落した場合でも現在の価値を保存できる」というメリットがあるが、逆に「対象となる仮想通貨の価格が上昇した場合でも現在の価値を保存してしまう」のである。つまり、今後その仮想通貨の価格が100倍になってもフルヘッジをしていれば利益を得ることができないので注意する必要がある。

5、どんな人にオススメ?

以上のメリットデメリットを考えると、私は

余剰資金があり多少のリスクを負っても安定して年利10%を狙えれば十分だ

と考える人にオススメな戦略だと思う。

以下、私の考えであるがビットコインのフルヘッジを考える場合、1日で10%程度動くことはざらにあるうえ、今後10%以上は価格が上昇すると見込んでいるため余剰資金を毎月ビットコイン積立資金として積立を行う方が遥かにパフォーマンスがいいのではないかと思う。もちろん、今後ビットコインの価格がどうなるかなんてわからないので、安定して年利10%を狙う場合にはフルヘッジ戦略に勝る手法はないと考える。

6、まとめ

1、「ヘッジ」とは「為替変動リスク」を避けること

2、仮想通貨では「ショートポジションを取る」ことでヘッジでき、現物保有量と同等のヘッジを行うことをフルヘッジという

3、フルヘッジでは安定して手数料をもらうことができる反面、取引所破綻などのリスクやデメリットも存在する

4、多少のリスクを負っても安定して年利10%を狙う人にオススメな戦略

以上である。

この記事でフルヘッジ戦略について理解が深まれば嬉しい。

ただし、実際にやる場合は無くなっても良い金額で自己責任の上実施してほしい。

「安定して」と書いてはいるものの、投資の世界において絶対はないということは常に意識をしておく必要がある。

※免責事項※

当サイトにおける記事内容は一般的に入手可能な情報に基づいて管理人が解釈した上で作成しています。よって、記事内で発信していることは全て個人的な見解であり『株式およびそれに準ずる金融商品、資産など』の購入、売却等、投資を勧誘するものではありません。

また、それらの内容について当サイトがいかなる保証を行うものでもありません。

そのため本記事に基づいて投資を行い損失が発生した場合にも当サイトは一切の責任を負いません。

投資に関する決定は、ユーザーご自身のご判断において行われるようお願いいたします。

本記事を気に入っていただけたらブックマークお願いします!また、ツイッターもやってるのでフォローよろしくお願いいたします!

Twitter : makoto(@Makoto_beginner)

また、記事中で不明なことや間違い等ありましたら以下のコメント欄からコメントいただけると幸いです。

皆様のコメントをもとにどこよりもわかりやすいブログを目指していきます。